صفقات قطر العالمية.. الحصول على اقتراض مقابل لا شيء

الاقتصاد الآنفبراير 12, 2013, 12:26 م 402 مشاهدات 0

عندما يقترح المصرفيون عمليات الاستحواذ على صنّاع القرار في قطر الغنية بالغاز، فإنهم غالبا ما يعرضون أيضا التمويل الخاص بعملية الشراء.

ومع أنه يمكن أن يبدو أمرا غير متوقع أن تقترض واحدة من أغنى دول العالم المال للمساعدة في تمويل الصفقات على مستوى العالم، فإن هذا بالتحديد يعود إلى ثروتها الهائلة التي تتيح لها الاقتراض مقابل لا شيء تقريبا.

وبحسب مصرفي أمضى سنوات في خدمة العملاء في منطقة الخليج: 'أنت لن تحصل حتى على لقاء مع القطريين، إلا إذا كان لديك حزمة تمويل للذهاب معها'.

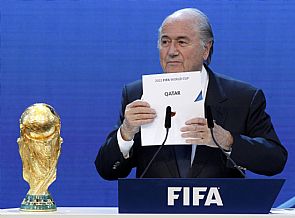

وقد تم الترويج لنطاق الإنفاق الحكومي الدولي جيدا - منذ عام 2006 تم تجميع حصص في شركات من فولكسفاغن مرورا بشركة بورش، وإل في إم إتش، إلى كريدي سويس وباركليز - لكن نادرا ما تم الإعلان عن الهياكل التمويلية لتلك الصفقات.

وأدت أنباء أن باركليز يواجه تحقيقاً في المملكة المتحدة بشأن ادعاءات بأنه أقرض قطر في ذروة الأزمة المالية عام 2008، عندما تحول البنك مرتين إلى الدولة الغنية بالغاز لجمع ما إجماليه 6.1 مليار جنيه إسترليني، إلى تسليط الضوء على مدى وطبيعة إقتراض قطر، وفقاً لصحيفة 'الاقتصادية'.

وتضع وكالة 'ستاندر آند بورز'، التي تعطي قطر تصنيف A مزدوجاً 'مرتفع جدا'، الدين الحكومي الصافي عند مستوى 50 في المئة تقريباً من الناتج المحلي الإجمالي. وهذا يشمل ديون الحكومة وتقديرات الأصول والحسوم. لكن المحلل السيادي، تريفور كولنيام، يضيف أن عدم وجود شفافية محيطة بأموال الدولة هو الضعف بعينه.

وفي السنوات الأخيرة برزت شركة قطر القابضة بوصفها أحد صناديق الثروة السيادية الأكثر حيوية في العالم، التي تنشط في شراء أصول تمثل غنائم، مثل متجر هارودز، وفي الآونة الأخيرة لعبت دور صانع الملوك في اندماج ضخم بين شركتي إكستراتا-وجلينكور.

وفي حين استثمرت الحكومة وأعضاء الأسرة الحاكمة من خلال أدوات مختلفة، حصلت شركة قطر القابضة على حصة الأسد من الاستثمارات العامة المعلنة. وبسبب تصرفها مثل صناديق التحوط أكثر منها كصندوق سيادي، يقول مصرفيون مقربون من الشركة: إنها تنفذ صفقات قليلة دون الحصول على قروض لدفع ثمن الشراء.

وقال مصرفيون مطلعون على الصفقات: إن صفقة شراء هارودز وحصتها في بورش - فولكسفاغن تمت من خلال استدانة كبيرة. ولم يتسن الوصول إلى شركة قطر القابضة، الذراع الاستثمارية المباشرة لهيئة الاستثمار القطرية، للتعليق.

وانتشار هذه الصفقات يعني أن الصندوق كافح في بعض الأحيان من أجل تحقيق الأهداف الاستثمارية. وقال شخص آخر مطلع: إن الصندوق يمكنه الحصول على التمويل بسهولة وبثمن بخس، لأنه يختار في بعض الأحيان استخدام الدين بدلا من جبل عائدات الغاز. وأضاف: 'قطر تعشق الصفقات المنظمة'.

واستراتيجية قطر ليست فريدة من نوعها في منطقة الخليج الغنية بالنفط. فقد قام المستثمرون شبه الحكوميين، مثل آبار وإيبيك في أبوظبي القريبة، أيضا باستغلال ارتياح المصرفيين مع ثروة حكومتهم لتحميل ديون على عمليات استحواذ عالمية.

وقال مصرفي خليجي بارز آخر، مقره في دبي: 'قوة نيرانهم تذهب أبعد كثيرا، إذا استدانوا'.

ووسط خلفية اقتصادية عالمية حيث النقد هو الملك، يعلم المستثمرون الأقوياء في الخليج أن بإمكانهم إملاء الشروط وأن المصارف ستنفذ. وقال أحد المراقبين من إحدى المؤسسات المالية في المنطقة: 'تشتهر قطر بمحاولة الحصول على شيء مقابل لا شيء'. وتابع: 'عليك أن تدفع لهم لتنفيذ الصفقة'.

ومع أن دبي واجهت عملية إنقاذ مهينة في عام 2009، فإن المصرفيين لا تساورهم أي مخاوف بشأن قدرة قطر على السداد، يطمئنهم في ذلك تدفق مستمر من الدولارات الهيدروكربونية. وتوفر هذه الصفقات أعمالا جيدة لأكبر مصارف الاستثمار في العالم، التي تحتاج إلى رسوم أكثر من أي وقت مضى. المستثمرون الخليجيون معروفون برفضهم الدفع مقابل الحصول على مشورة، لكنهم أقبلوا على هياكل مشتقات معقدة لحماية استثماراتهم ضد خطر الهبوط. وهي هياكل تلقى شعبية خاصة لدى المستثمرين -وتتسم بالربحية بالنسبة للمصارف- وذلك بسبب المناخ الاقتصادي المتقلب.

وتحتفظ الدوحة بتكاليفها منخفضة عن طريق إثارة المنافسة بين المصارف العالمية. وقال مصرفي آخر: 'لقد بدأنا في إرسال الإعلانات على الورق، بدلا من البريد الإلكتروني'. وأضاف: 'على الأقل كان عليهم استخدام الفاكس ولا يمكنهم استخدام البلاك بيري في السعي مباشرة نحو سعر أفضل من منافسينا'.

تعليقات